主题:【原创】从雷曼的破产谈起【5】该死的衍生物(下) -- 定远麾下

- 共: 💬 64 🌺 175

简要说说华尔街天才们的哲学错误 (by 师弟)

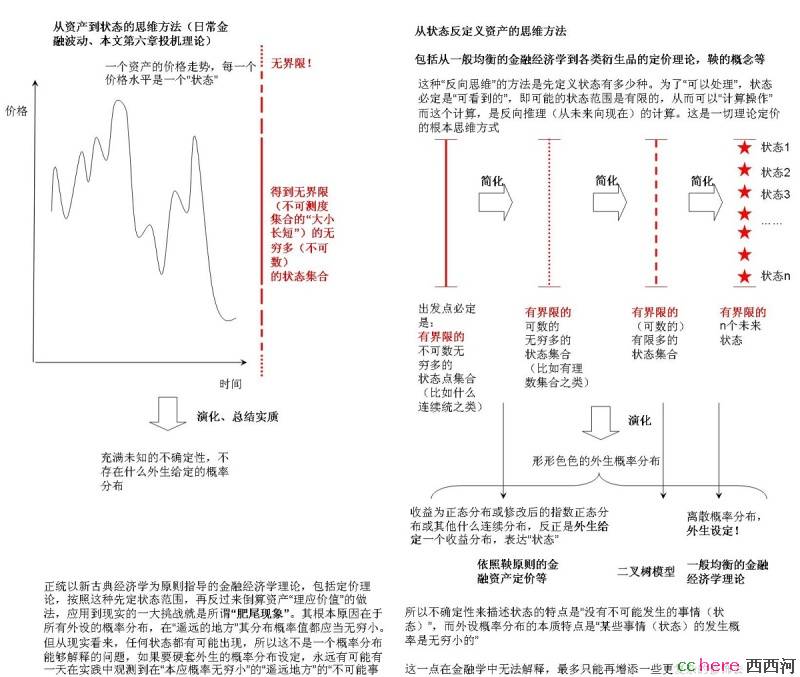

河里有朋友已经提到了,华尔街天才们的天书模型的一大错误,就在于他没有能够“预料到直接上的”行为,比如Crazy Sales们的精彩创意,从而老是“预测出错”。但说到底,其实是个哲学意义上的问题。

这个哲学错误,导致了从现代所谓金融工程出发的所有金融工具,永远有致命缺陷,永远不能“预测准确”。

或者可以这么说吧,你想要去预测人的经济行为的话,你已经犯下了哲学意义上的大错。

用一句简单的话来表述,那就是现实世界是人们参与的一个体系,统计的经济数据是人们共同进行经济活动(包括金融投机,房产赌博等活动)的结果(比如房子成交价格,比如房贷违约率等等)。所以,这个结果可以是可能发生的任何数字。比如股票,它理论上可以变成价值0元,也可以变成价值100000000元。在这个区间上任何点都是有可能发生的。

可是这和什么冲突呢?这和统计学冲突。

统计学的分布思想固然有点拗口,但说白了,就是认为某些点分布的概率要等于0或者“无限趋近于”0(数学上有无数“无限趋近于0”的专门术语,为了不班门弄斧,这里就不说了)。所以,和现实有巨大的冲突。

河友会问,为什么要用统计学的这种思想呢?因为定量性的分析,一大特点就是要把对象固定化,稳定化。用句有点玄乎的话来说,就是认为“世界上存在着一个‘真实’的、‘客观存在’的概率分布”,比如说,房子的违约率。

这实际上是一种哲学指导思想,按照这种思想,所有东西,包括经济数据结果,都是上天已经安排好的了,这些华尔街数学天才的任务,就是去发现这些上天已经安排好的“真实概率”、“世界真相”。

这种想法看起来不起眼,但是只要对比“经济结果/经济数据 是人们相互对弈的成果”这种常识思想,相信河友们已经看出来区别在哪里了.

结果就是,华尔街天才们挖空心思开始搞模型挖掘"历史真相"可是如何挖掘历史真相呢? 统计学里有一句名言: 发生过的数据, 就是最真实的数据. 这句话说的意思是,统计学家相信, 凡是发生过的样本,就是最大概率出现的样本 (这就是极大似然思想, 以后还有 什么矩思想等等, 说到底还是摆脱不了那个大哲学牢笼).

结果华尔街天才们就用历史数据来"发现真相". 最糟糕的就是他们完全没有弄明白这套方法用到经济中有两大问题, 1 是历史数据本身可能是"假的", 比如你选了房产泡沫上升期的数据来作为"发现房产违约率真相"的材料,自然是差之千里; 2 是在咱们这个资本主义经济中,经济行为都是连锁影响,一旦连锁影响爆发,那么"人是牛B的,什么神仙梦想不到的悲剧都能被创造出来",这也算所谓统计学家百思不得其解“肥尾现象”。其实肥尾现象小孩都明白,就是咱们人的创造力。看来统计学家要回去补习毛选。

所以金融经济学里有一个很可笑的现象。一般的股民都有常识,知道股价上喘下跳,永远不知道能蹦达到哪里去,至少不会去公告:“我知道! 中石油未来有三种价格,要么96元,要么48元,要么16元”。金融经济学家呢?和统计学家一样,脑袋被浇铸了以后就转不过来了,非要说:咱们金融经济学理论就是牛,就能预测中石油未来价格只有三种可能 96元 48元 和16元,三种可能的概率依次是 10%,20%和70%! 所以金融经济学家、统计学家还有什么什么家的华尔街天才们的眼睛是长反的,从未来向现在倒算。所以他们是与众不同的一种生物。

别笑,无数金融衍生品的定价思想,再怎么加工,跳不出这个大框架。无非就是弄得花里胡哨一些,让股民朋友们看不懂。看不懂?信我专家吧,掏钱养活我。

就写这么些。送上一个论文,河里学金融的朋友别拍砖啊

- 相关回复 上下关系8

压缩 3 层

🙂其原理就是老鼠会 行路人pacers 字0 2008-09-28 03:16:52

🙂这么说金融衍生品,学金融的河友会很不爽的 2 autoeagle 字560 2008-09-28 03:30:54

🙂最后终结为哲学的错误 Levelworm 字124 2008-09-28 07:24:05

🙂简要说说华尔街天才们的哲学错误

🙂我也想过这问题 Levelworm 字158 2008-10-01 20:37:24

🙂概率论和统计学应用到除金融学外的现实中,一般都是对的 1 autoeagle 字298 2008-09-28 07:49:45

🙂的确有人建议 Levelworm 字184 2008-09-28 08:22:37

🙂概率论和统计学在任何领域都是对的,包括金融学在内 1 PBS 字406 2008-09-28 19:56:17