主题:股市生态与历史收集帖 -- 阅读者

有两个东西能说服我:一个是言之成立的逻辑,二是过往历史的经验。价值投资以理由一很容易说服了我,趋势投资中纷繁复杂的流派和近乎神语的解释,长久的让我难以理解。

我找到了上证指数从91年1月到07年11月的数据,用最简单的“均值”,“标准差”以及“自相关系数”的方法对K线、5~360日均线加以考察,有如下结论:

一、均线之差的分布(CDF曲线)

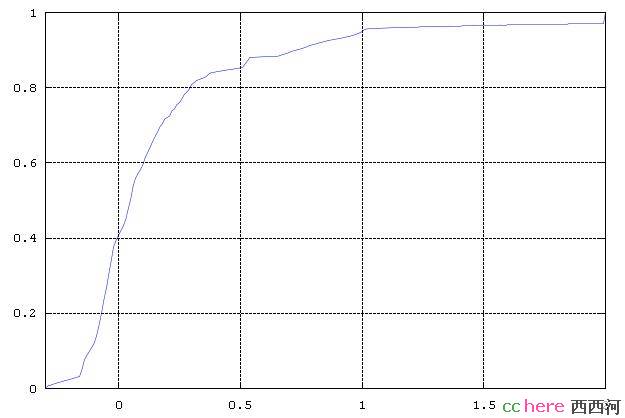

1.1 (120日均线-360日均线)/360日均线

均值=19.2%,标准差=43.7%,120日线低于360日线的概率是40%

结论:平均而言,120日线高于360日线19.2%,平均波动范围是+/-43.7%。

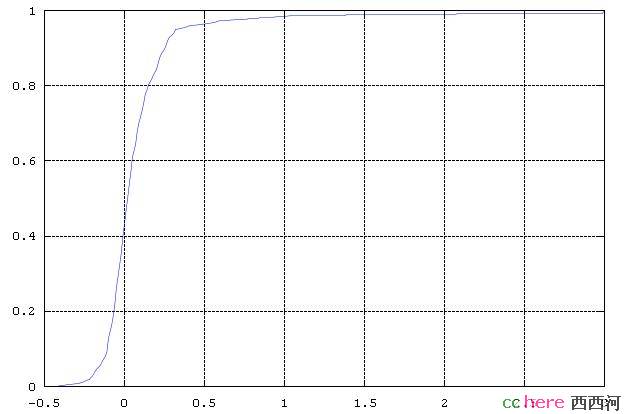

1.2 (30日均线-120日均线)/120日均线

均值=8.3%,标准差=33.5%,30日线低于120日线的概率是45%

结论:平均而言,30日线高于120日线8.3%,平均波动范围是+/-33.5%。

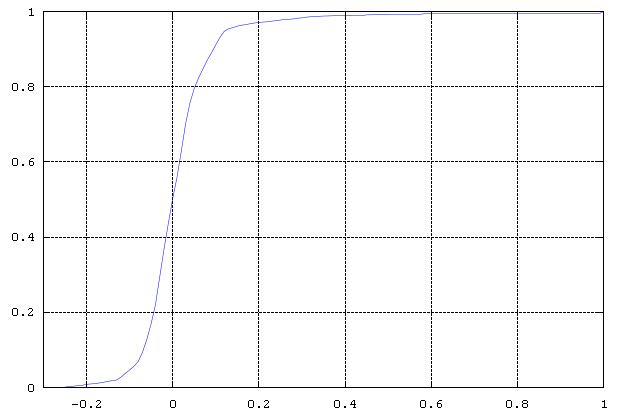

1.3 (5日均线-30日均线)/30日均线

均值=2.5%,标准差=22.6%,5日线低于30日线的概率是50%

结论:平均而言,5日线高于30日线2.5%,平均波动范围是+/-22.6%。

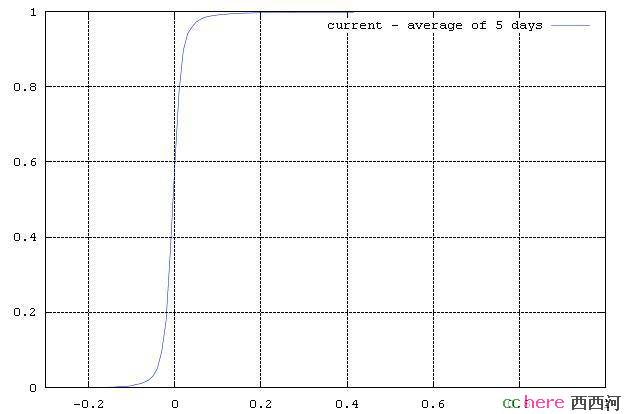

1.4 (K线-5日均线)/5日均线

均值=0.35%,标准差=7.5%,K线低于5日线的概率是55%

结论:平均而言,K线高于5日线0.35%,平均波动范围是+/-7.5%。

二、均线之差的自相关系数

过程不赘叙,结论有:(K线-5日均线)的自相关性在2日后就小于0.5;(5日均线-30日均线)这个曲线的自相关性在13日后就小于0.5;而(30日均线-120日均线)的自相关性在50日后就小于0.5;(120日均线-360日均线)的自相关性在360日后小于0.5。

可以这么解释:均线的运行是有趋势的,K线的周期平均为2天,5日线的周期平均为13天,30日线的周期平均为50天,120日线的周期平均为360天。

三、策略

以年化收益率作考察

3.1 基于120日线投资

这个可以认为是长期投资,投资周期平均为360天,通过(一)的结论,收益平均为19.2%*365/360~=20%。

3.2 基于30日线投资

这个可以认为是中期投资,投资周期平均为50天,通过(一)的结论,收益平均为8.3%*365/50~=60%。

3.3 基于5日线投资

这个可以认为是短期投资,投资周期平均为13天,通过(一)的结论,收益平均为2.5%*365/13~=70%。

3.4 基于K线投资

这个可以认为是超短期投资,投资周期平均为2天,通过(一)的结论,收益平均为0.35%*365/2~=64%。

3.5 风险考察

以上收益都是平均而言,但是每次策略决策都有风险,我们以上面说的波动范围/均值作为风险系数,可以发现,1~4的风险系数风别为2:4:10:20。缩小做出决策的区间,可以减少风险,但是相应的会减少收益。

对于我来说,长期投资和中期投资显然是比较好的选择。

以上只是指出了趋势策略存在的可能,并未给出任何具体策略...

以上只是统计分析,显然没有逻辑支撑...

- 相关回复 上下关系8

🙂趋势投机心理越发严重 1 阅读者 字330 2010-05-17 20:23:09

🙂如果趋势交易者占主导 钓者任公子 字139 2010-05-17 20:54:12

🙂可不可以这么说? 阅读者 字32 2010-05-18 23:21:48

🙂趋势是存在的,基于趋势的策略亦可行

🙂风险系数风别为2:4:10:20 1 aokrayd 字109 2010-05-02 12:22:21

🙂风险系数简单计算为:标准差 1 阅读者 字751 2010-05-02 20:43:40

🙂谢谢说明 aokrayd 字18 2010-05-03 18:18:06

🙂做个练习 1 阅读者 字1323 2009-03-10 22:28:54