- 近期网站停站换新具体说明

- 按以上说明时间,延期一周至网站时间26-27左右。具体实施前两天会在此提前通知具体实施时间

主题:【讨论】苏宁国美研究 -- 阅读者

没时间也不太感兴趣,因为对其数据本身就是有疑问的。

具体07年就有国资委官员对苏宁的质疑和其反驳意见外链出处可以参考就不参与讨论了。

这里倒有各地网友对苏年的辩论很多外链出处

短线就技术面来看,今天光头光脚的大阴线预示着后期将继续探底寻求支撑,再好的票票介入的时机和价位也很重要!

随着安全边际的扩大,介入的时机正在到来。看港股国美的定价,苏宁还高估15%。以PE论,20倍PE足矣,08年动态PE就是现价。

光头阴线跌停后估计今天跌幅可能在5%以内,但看来机构为了出货已经不择手段了,茅台,招行,苏宁等业绩报表不好么?但这些庄股还在寻找调整以来的新低.

按照港股的国美看齐的话,苏宁的合理股价在29~35之间,会不会进一步回落我也不知道。没想到这么快就能等到这个价格。

粗略估计一下房地产不景气带来的影响:以苏宁1/3的电视,1/3的冰洗,1/3的3C的销售结构来看,房地产成交量低迷最多会带来10%以内的同店销售额的降低,这是不考虑净利润率的提高和新开门店而言的,这大概是底线。

他说穿了就是一个家电市场,一定时期,有他的存在的意义,可随着消费结构的进一步变化,市场会逐渐两级分化。低端的,可以进普通超市,目前很多超市的电器柜台越开越大,买个电视也许顺便还能买点菜,更何况越来越多的说不清的超市消费卡促进了超市客户的购买能力。

针对高端客户,专业化,品牌化的门店会开始建立,厂家自己直销,搞体验式销售,类似苹果的门店会慢慢出现。所以,我认为这类专业大卖场迟早要被淘汰的。特别近期会在一线大城市会慢慢消亡。

厂家的直销店会消亡,而家电连锁生存下来。体验店不可能是销售的主力。

苏宁管理层宣布建议10股转赠10股……

美国的,日本的,香港的?

据我所知,目前格力,美的,TCL全部开始介入销售渠道控制,而且厂家网络直销也逐渐开始建设。因为目前的物流方式的进一步完善和压缩成本,扩展利润的需要会使厂家越来越会在这块加速投资。

另说一句,俺家老婆是做家电物流的,至少在我们当地省内国美,苏宁等连锁店的大致销售数量我还是比较了解,而最近她们公司探讨最多的就是直送,客户直接到厂家下单,而物流公司负责配送到家。

市场空间是巨大的。不排除多种多样的销售渠道存在。

据我所知,格力、TCL和美的的自建渠道,现在都遇到了麻烦。

不过,你说的,也正是流通领域具有活力的表现之一,不排除流通领域出现一种崭新的模式,或者说生产商如DELL发明一种新的渠道,这都是“创新”,是值得欣赏的表现。也正是苏宁国美仍然可以说年轻的表现,因为他们需要应对甚至自己进行流通领域的创新。

基本面的看空是一个因素,但不是全部,2季度的小非减持和华夏基金的减仓可以算是资金面上的因素。或者说,其他基金对上述减持和减仓的博奕。

随着2008年业绩快报预期40%~50%增长,申银、国信等已经纷纷将09~10年的业绩预测下调至~10%增长。

我也试着还原了一下申银、国信的预测,基本上都是按照这样的方法估计的:每年新开200家门店,新门店的销售额低于老门店的30%~40%,老门店的可比门店销售负增长5%,利润率维持不变,这样09~10年的年均销售额增长~〉10%,净利润增长也是~〉10%。

前段时间用一些数据做了一点感性研究,贴在别的地方,现在贴在这里。

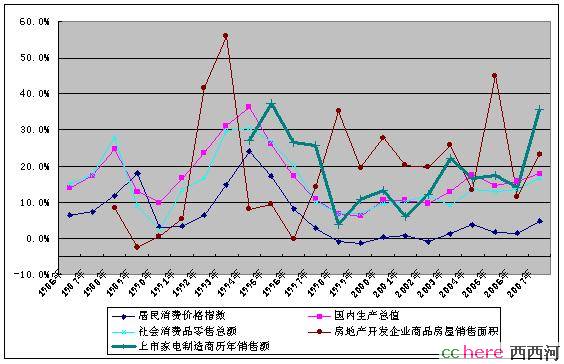

我把上市的家电制造商(深康佳A、美菱电器、美的电器、S*ST长岭、青岛海尔、格力电器、*ST厦华、小天鹅A、海信电器、TCL集团、四川长虹、广电信息、ST科龙、*ST春兰、奥柯码)的历年销售额汇总了一下,做出了一个可比的曲线,然后跟GDP、CPI、社会消费品零售总额、房地产开发企业商品房屋销售面积放在了一起。

需要说明的是,这些数据未必精确,比如家电制造商销售就包括外销和内销,并且家电业的波动除了受宏观经济的影响还有自己行业的发展轨迹。

所以只能得到一些大概的认识:

1、家电行业与房地产行业有一定的相关性,但是并非紧密相关

2、除了2001年以外,家电行业的销售的增速有一定规律:繁荣时期大大超越社会消费品零售总额,调整或者衰退时期不会低于社会消费品零售总额。

但是,这个说的是整个家电行业的状况,具体到苏宁国美的每个门店的可比门店销售会下滑。因为行业可以有外延的扩张,比如占领新的市场,生产规模也总是在扩大,等等,所以行业至少会按照不低于社会消费品零售总额的增速的增长;而每个门店的覆盖是个固定的范围,每个门店要考察的是存量。

从上面能得到的结论是“家电行业确实会受到房地产行业的影响”,当然这是常识,应该成立,问题是影响的程度如何。我当时的思路是:虽然新房的销售会受影响,从而耐用型家电的销售会受影响,但是存量房中的住户有升级换代的需求。我做了个模型考察:

1、统计1987年以来的“房地产开发企业商品房屋销售面积(单位:万平方米)”

2、假设平均每户的面积是100平米,则可以得到相应的历年购房户数

3、因为期房的原因,当年新购房住户的60%会置买家电,去年新购房住户的40%会置买家电

4、此前2~4年的新购房住户会有0.5%,2%,5%的比例需要更新换代,此前5~9年的购房住户会按照1%,1.5%,2%,2.5%,3%的比例更新换代,此前10年之前的住户则极有可能新购房,所以只有0.5%的概率会置买家电

5、将历年的新购房住户数与以上概率相乘累加,则可得到“新购房住户购买家电的需求+存量房住户更新换代的需求”,试图用这个来模拟历年家电销售中与房地产行业相关的部分。

我从这个模型算出,2003~2007年与房地产行业相关部分的家电销售的增长为:20.72%,17.18%,29.48%,22.09%,19.91%。与上图比较,2003~2004年

比较吻合,2005年~2006年趋势比较吻合,但是数值远低于实际数值,2007年则与实际数字相去甚远。这只能说明,模型不够严密,家电行业还有其自身规律。

2003年到2007年的存量房的更新换代需求占总需求的23%强,这部分需求也以~17%的速度增长。

好了,现在的焦点是2008年以及2009年的情况。假设,08年的房屋销售面积的乐观与悲观两种情况分别是:退回到06和05年,08年的房屋销售面积的乐观与悲观两种情况分别是:退回到05和04年。按照这个假设进行了计算,得出2008年的乐观与悲观情况下的相关家电销售增长为2.27%和-1.84%,2009年的对应增长为-7%,-14%。2008年的数据已经出来了,恰好是上面的乐观假设,退回到06年,增长-20%;09年退回到04年的可能性几乎没有,假设退回到05年,则相应的相关家电销售增速是-7%。

也就是说,如果08~09年的房地产销售增长是-20%,-10%的话,09年的相关家电销售增速是-7%。

在这个模型里,为什么家电销售的负增长要比房地产好呢?正是因为如果当年的房地产销售如果减速,则存量房的更新换代要求占比就会增加,在我的测算里,会从原来的20%提升到~35%。

我觉得,上述计算不能用于模拟行业的整体状况,理由如前所述,行业会扩张;却可以比较好的模拟单个门店的状况,因为单个门店对应的恰好是某个区域内的新增住户和存量住户。

所以,单考虑房地产行业对家电销售的影响的话,结论是:即使08~09年房地产行业持续衰退,09年可比门店销售收入的增长也为-7%。

以上考察太过简单,实质上要考察房地产以及宏观经济对苏宁国美的影响,要考察如下一些因素:

1、现金流,在紧缩背景下,是否会酿成巨大风险?事实上,银根紧缩的时期已经过去,这个因素不再是主要风险。国美的可转债另论

2、单店销售收入增速

3、新开门店计划

4、宏观经济不景气背景下,毛利受到何种影响?

5、如何通过产品结构调整,降低房地产行业相关的耐用家电销售减速的影响

6、人员工资、租金等费用在不景气背景下有没有同步走低,还是滞后?

当前,我比较关心4和5。

详细数据不贴上来了,只贴一些比对印象:

1、国美的利润率(无论是毛利还是经营利润率)全面低于苏宁

2、国美的费用高于苏宁

3、国美的净资产收益率只有苏宁的一半

4、国美的存货与苏宁相当

5、国美的应付多余苏宁

5、国美的净资产是苏宁的70%左右,如果加入未上市部分,则相当

6、国美近两年没有扩张,如果恢复扩张,那么净资产收益率还能再上升

7、目前以市净率看虽然只有苏宁的一半,但是考虑到ROE只有苏宁的一半,也算合理

8、如果考虑到ROE还有潜力,略微低估

9、国美没有发布现金流量表

10、国美利用了大量可转债,很难分析

11、国美资产比苏宁重