- 近期网站停站换新具体说明

- 按以上说明时间,延期一周至网站时间26-27左右。具体实施前两天会在此提前通知具体实施时间

主题:【原创】牛与熊,从科研角度看股市(一)---从一篇小论文谈起 -- 千里烟波

研究股票市场的大师首先要说Fama(1965),每个人都听说过随即游走(random walk)的故事。简短地说,在有效市场的前提下,股票价格是无法预测的。什么是有效市场呢?例子如下:

两个经济学家走在路上(不是狗屎的那个),看到路上

有一百块钱,A说:“那里有一百块,赶快去捡。”B说:“你枉称经济学家,如果有一百块钱的话,早就被人捡走了!那肯定是假币!”

有效市场就是说没有免费的午餐,但是应该再加上一句:“之所以没有,是因为一旦出现就会瞬时间被一群虎视眈眈的饿鬼吃完。”

没错,就是这个时间差,才是我们应该去关注的。而从故事里我们更应该看到,谁第一个看到地上的钱才是最重要的!那么“第一个看到”是什么意思呢?信息优势!(Information)

所以,对单只股票进行计量分析不是学术界的焦点。一个身负七十八个数学博士头衔的技术高手不如那只股票所在公司的会计或者销售经理,就是因为没有信息优势。所以科研文章更关注的应用数据是指数。正如同每一个人对自己的微观情况一清二楚,但是对于宏观经济永远没有一致观点一样一样的啊。

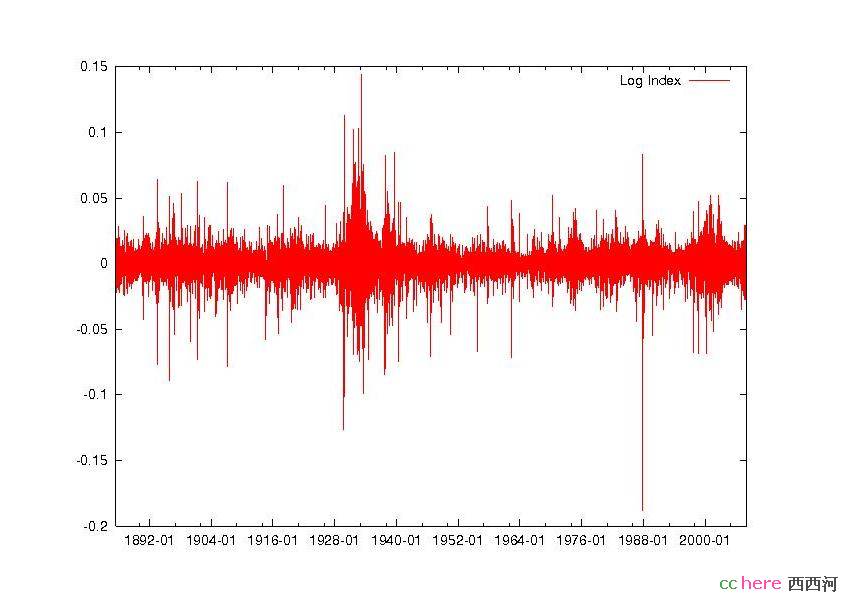

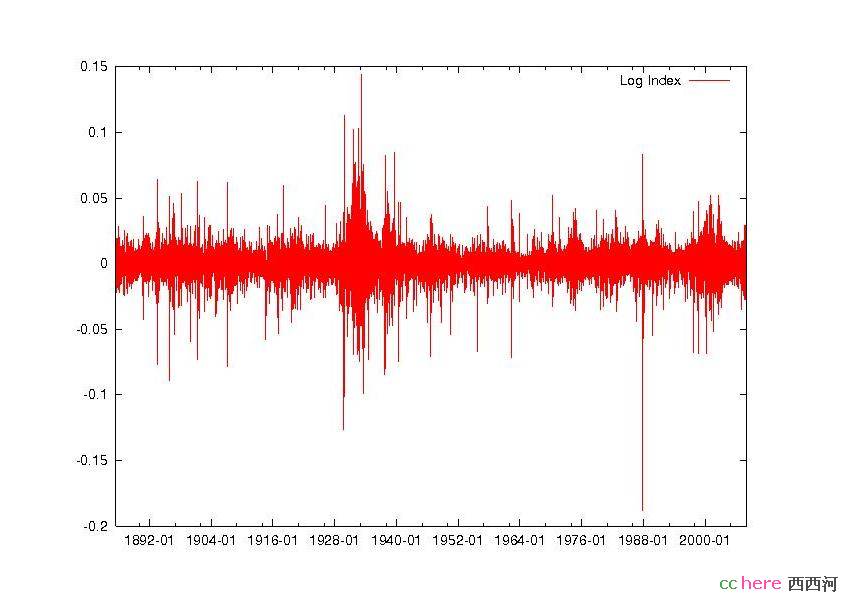

(我把问题说得很简化,希望高手补充)所以现在的问题是:什么样的信息能够帮助预测指数?以吨计的论文说没有,以吨计的论文说有,最经典的开端在Scholes(1973)提出用以前的波动(volatility)来预测,结果从统计上来看有,经济学解释为风险贴水(Risk Premium),但总体的拟和并不好,而且预测也不理想。指数在短期内上窜下跳,乱七八糟。下图是1885-2008年美国股票市场总指数的日变化率,包括纽约证交所,美洲证交所与纳斯达克。是不是很烦人?

这时候Engle(1982)跳出来说:“波动太厉害,弄得我无法透过迷雾看见那美丽的回报率”呼啦一下子,我们现在多了一个研究方向--风险管理。预测不了股价,我还不能预测未来的风险么?何况理论上也还没有反对风险预测的。

本帖一共被 1 帖 引用 (帖内工具实现)

鲜花已经成功送出。

此次送花为【有效送花赞扬,涨乐善、声望】

“什么样的信息能够帮助预测指数“只是一种后知后决的评论而已。把每一个投资者简化成一个黑匣子投资程序。假设每个程序的信息输入是海量的市场信息,输出是买卖决策. 把大量的这种投资程序投入同类竞争(市场),淘汰筛选.问: 这个投资程序群体,有没有可能被同质化.就是大家最后都采取一种(市场信息->买卖决策)的程序逻辑.

从进化角度来看,这程序逻辑是不可能存在的,理由是这个程序会被它的模仿者打倒.这个"完美程序"有运行成本(海量信息->决策),而模仿者(你买什么,我买什么,你卖什么,我卖什么)的运行成本只是获得完美程序输出信息所花的成本.

正是"完美程序"不可能出现,市场才迫使每一个参与者把寻求,筛选信息当成必需的步骤,而如何使资金增值的有效信息才被一个个的保留下来.

1,同质化(homogeneity)需要的假设太强,目前的研究很少关注这一点了。摩擦和信息不对称是金融理论目前多考虑的方向,所以理论上是承认寻找短期套利机会的。

2,如果存在外生震动,那么在长期上付出成本寻找套利机会也是值得的。

你提到的市场是晒选有效信息的唯一途径,我没反对啊。科研数据都是从历史中提取的,恰恰反映了市场的运行。

咱们从common sense来想,技术分析不也是寻求合理的数据整合方法来看走势么?金融计量只不过是技术分析的fancy version罢了

我也没说过完美程序吧?我再恢复新长城的时候提到过千里烟波:谢过。理性预期会导致模型逐渐失灵,这也正是这个研究方向引人入胜的地方,总会有新问题出现。

我把市场(环境)比成投资理论(程序)的进化系统。进化系统很难被量化但简单的推理还是有效的。这个模型成立,有很多我们在进化学上看到的在经济学上可以找到对应的东西。

推论1:能预期市场的投资理论有极大的进化优势,以致淘汰绝大多数的别的投资理论。进化的终结就是市场的同质化。

推论2:进化不可能终结,因为任何投资理论在取得进化优势之前,会被大量更简单的模仿者压倒。(劣币驱逐良币)

推论3:大量的模仿者是进化的放大器,也就是风险和机会并存的源头。(ps. 进化理论里,没有真金,都是模仿者,真金是活下来的模仿者.适者生存是同意反复,没有可预性)

出市场进化角度出发,获利就是进化方向的同义词。最保险的获利就是投资整个市场,市场就是进化,进化就是市场,只要有进化,市场就会越来越大。没有一个投资理论在统计意义上能超过市场, 好像左右脚不能在统计意义上超过身体一样. (我很希望这推理能成为经济学的"热力学第三定律",这样很多人可以不再把精力放在发明永动机上)

liquid risk(流动性风险?),下面几篇基本比较全面记录和论述

N. Dunbar. Inventing Money. Wiley, Chichester, 2000.

R. Lowenstein. When Genius Failed. The Rise and Fall of Long-Term Capital Management. Random House, 2000.

P. Jorion. Risk management lessons from long-term capital management.Europ. Finan. Manage. 2000. (technical 的角度)

读书的时候,老师给的文献,可惜那时候只关心建模,对这方面只是扫了几眼

俄罗斯不承认苏维埃旧账。

就算仔细看估计政治上的不会细说,

弄得我现在只是很教条记住了倒在流动性风险上

VaR: value at risk

VAR: Vector Autoregressive

Var: variance

不要砸我,在西西河很难碰到我能略懂一些的东西,这里水太深![]()

其实搞个认证会员就是跑马圈地,在特区里面占个地方,等着老铁来政策。

学术界里一般情况下不直接讨论资产价格(price),而是回报率(return)。二者实质上一样,但是回报率更加标准化,使得100元的中信证券和20元的太钢不锈可以比较那个增长得更快。

到此为止,没什么方法有效的帮助预测回报率。著名的Fama和French(1993)的三要素模型是在解释而非预测。解释:X和Y同时发生,看看X对Y有什么关系。预测:X提前于Y,通过建模看两者的关系,这样X发生之后在Y未发生之前能有所预测。即使有有效的方法帮助预测,一种情况下是我们不会知道,另一种则是在我们知道以后就不管用了。我有一个在证券业打拼得很多年的朋友说“指南针”有用,不过不卖了,就是为了保证含金量。

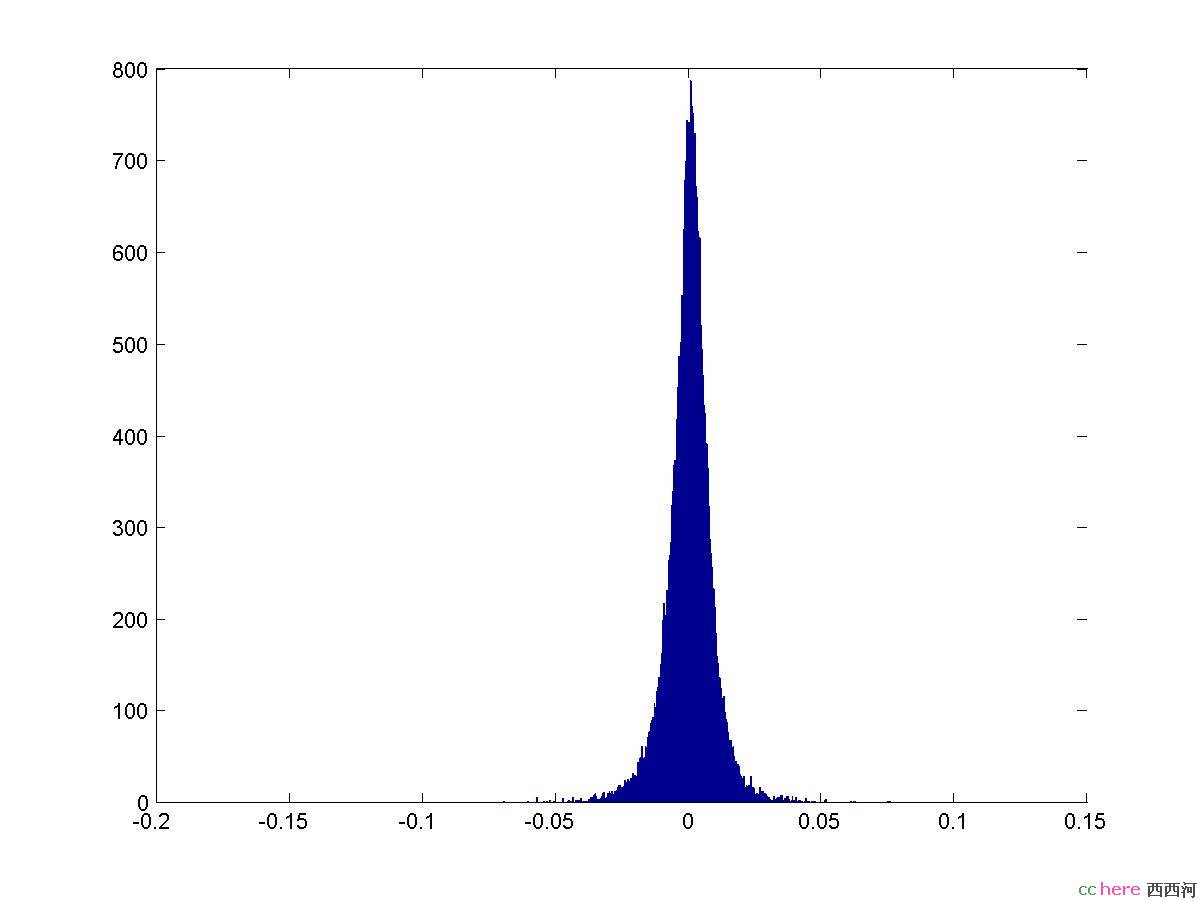

所以现在金融计量更多的力气用在风险测度上。最简单的方法就是把时间序列当作相互独立的随机数。下图把千里烟波:【原创】牛与熊,从科研角度看股市(二)里面的数据按大小分类。

看着是不是想起来金凯利在大话王立面的经典对白:“两寸半,向左偏”:)

第一步的直接计算(不知道开始者是谁),就是直白地计算方差(variance),然后假装该随机数是正态分布。这样就有了回报率分布的样子,然后根据个人的偏好选择投入多少资金到股市里面(确切地说是ETF)。

两大缺点:1,该分布用眼睛看都知道不是正态,通过J-B检验也会拒绝之。2,从时间序列的图上,我们能感觉到波动有“扎堆”(cluster)的感觉。换句话说,最近波动大,明天波动也很可能大,反之亦然。

所以我们说观察观察再观察,空想不能解决任何问题,有经验才能有一切。通过观察和对数据的熟悉,在风险方面,离得近的历史数据比远的数据更有帮助,再回到原来我所强调的概念,这表示着近距离数据的信息(Information)含量高!

而在这方面的先行模型,也是最直接,最简单,同时也很实用的J.P Morgan的Risk Metric.

本帖一共被 1 帖 引用 (帖内工具实现)

假设过去发生和未来发生的,在没有特殊理由下应该是相同的,这个假设有点不太成立,因为特殊理由无时无处不在,并随机地表现出来。

老铁很可能一看势头不好,一个群体信件,认证会员从此全部从西西河转到东东山去也。所谓惹不起还躲不起么?