主题:股市生态与历史收集帖 -- 阅读者

去年年底的时候。全部的研究机构都给出了比较乐观的前瞻,而且给出的十大金股中金融占绝大多数,因为,在他们看来,金融的利差扩大,所得税下降,流动性依然不匮乏,银行的增长几乎是确定性的,...,那之后不久,金融股就被基金无情地抛弃。

直到现在来看,他们的报告也不能说错,银行的增长依然强劲,也未显现坏账危险。可是,怎么看着就那么像为基金出货做掩护呢(其实这也是事实,券商不可能不知道基金的态度,基金也不可能不对券商有所要求)?并非要谴责券商研究报告,其实这是无可厚非的。

现在,券商对经济衰退也无疑议,这看来也几乎是确定性的,但是还有什么是他们知道而我们没想到然后没有告诉我们的呢?呵呵。

我们知道,确实,投资、出口和消费,现在都不容乐观,上市公司业绩变缓甚至下降,也应该像2007年底券商说银行确定增长一样,是确定的。然后呢?然后会发生什么?我好奇的紧

都说证券市场是一赚、二平、七亏,似乎是个赌场,看起来也是这样。但是,这是怎么发生的呢?简单:散户高买低卖,高点时被哄着买,低点时被吓着卖。今年的单边下跌,似乎也让buy&hold看起来那么的不切实际,趋势那么明确了,你怎么还不卖呢?

让我们假设这么一个场景:所有的散户都buy&hold,无论高低,买了就放着,就靠分红收回投资,或者靠未来分红收回投资,现在不分是为了将来更多的分,那么,“一赚、二平、七亏”还会发生吗?市场中兴风作浪的人们,还靠什么赚取超额收益呢?虽然散户buy&hold可能会被产业资本骗,但是散户要是总是买卖,就一定会被机构骗。

所以,散户投资也很简单,在低点买入就buy&hold,而不去认清趋势做买卖,因为去猜测趋势总会被趋势骗。虽然,对于个体,去做波段看起来是个聪明主义,而从整体博弈上看,散户做波段,作为整体就是成全“一赚、二平、七亏”的格言。

散户整体防骗准则:

1、买便宜货,防止上市公司骗

2、不卖出,防止大机构骗

这都是空想,因为如果人人都buy&hold,资本市场的定价功能就消失了。而且从博弈论上看,散户整体利益的最大化是不可能实现的。但是当散户群体的风格趋向于价值投资的时候,恐怕机构也不得不转向,因为他们的“阴谋”不能被兜售。

也就是定投指数基金比较安全,但也需要长期才行。不然要是碰上 Enron和 Lehman 等公司就完蛋了。

我这里并不是说每个个体应该怎么做,作为个体自然有个体的行为准则和博弈心理,我这里说的是散户群体的悲剧性命运:

1、被上市公司骗,当估值被抬高到不合理的位置,上市公司IPO和融资,就能获得更多的利益,圈钱

2、被大资金骗,高买低卖,高买了不要紧,你只被上市公司骗到,低卖了,你就又被大资金利用,因为他们制造波动并从波动中赚取超额利润

我只是有个狂想:如果散户群体能按照整体利益最大化原则行事,那么不管贵贱,buy and hold,那么大资金恐怕都得先饿死;如果再买入的价位合理一些,上市公司也只能老老实实为我们打工。

也就是说,散户投资风格没有转向价值投资之前,恐怕机构不会主动放弃制造波段赢取超额利润的机会。

张晗写的全球策略——signal in noise

王成的国内策略

安信证券的宏观策略

中信建投的策略报告、行业报告

申银万国的报告

不知道中金的报告为什么不感兴趣

只有最后一点不太同意,中国的基金们并没有展示出他们稳定市场的职能。

为了解救信心缺失导致的紧缩,各国央行紧急行动,从收购问题资产为国有到直接购买大银行股份,注入了大量的流动性,然后那个“乘数”却因为信心的确实降低了,总的来说,钱没都放出来。

看了很多报告,一致认为陷入通缩的可能性很小,因为没有那个国家受限与自由市场经济的理念而手软,大家都毫不犹豫。

一致认为,与任何实物脱钩的货币,可以挽救经济与通缩。甚至认为秩序稳定之后,商品市场会有个V形的反转。

从未知的恐惧,到现在经济衰退终于成真。接下来市场该怎么走?有人说现在的位置已经包含了衰退的预期在里面,有人说还差漫漫熊途的寻底(比如说,认为PE已经见底,现在等待ROE下降而PB见底)。无论如何,预期明确了起来。

抛开金融危机的影响,实体经济到底处于什么样的位置?用宏观经济学家的话来说,我们现有的经济体的禀赋支持不支持现有的发展速度?有没有大的结构性的矛盾?

如果没说错的话,实体经济的调整要早于此次经济危机,以美国房地产的下行为标志,如果没有金融危机推波助澜的话,经济调整几乎可以说是温和的,直到不久之前美国人还认为实体经济没有收到影响——看看快递公司的业绩就知道了。

如果上述二个假设(1、不会有严重的紧缩持续;2、实体经济的调整已经进行了半程而且受紧缩的影响比预想的小)成立的话,也许两个季度之内,跟实体经济相关的所有市场在金融秩序稳定之后就会在资金的堆积下找到底部,而资金会离开债券市场。

也就是说,下一步需要关注的是实体经济的走向,实体经济的调整要比金融来的缓慢而漫长,也需要到一年之后才能看到重新上行。

关键点是:投资市场会在流动性充裕的影响下提前找到底部。

各国大胆救市的潜台词是:有个烂经济秩序总比没有经济秩序强。

流动性的疑问是:流动性到底会在秩序稳定之后就出来祸害人间,还是会在紧缩威胁下呆在银行里慢慢被实体经济发展消化?

当然,对绝大多数人都是这样,经济危机意味着亏损、破产、失业...,然而,就如很多人所说的一样,“危”同样是“机”,以钢铁行业来说,全国那么多钢厂,产能过剩,在经济高速发展时,这一点不是问题,大大小小的钢厂都不愁销路,低端产品也不愁市场,开工就能挣钱,大钢厂要想开始并购,代价很高,人家还不一定愿意卖。调整一下,粗放型的、低端的、重复建设的小钢厂,就会陷入倒闭的危险,而有所准备的大钢厂,此时是开始并购的好时机。这也类似股市里的“大庄家”,如果股市一路上涨,大家都懂得长期投资,买了就等着涨,还真能涨,那大庄家的利益恐怕无法最大化;调整一下,筹码就出来了,反正对于大庄家这种永远在场的投资者来说,市值就是幻觉,控制筹码才是关键,一涨一跌,变戏法一样筹码就到手了。

做企业,或者做真正的长期投资者,目光一定要超越周期,景气好时候要懂得居安思危,早做准备,不景气的时候,要懂得利用危机,扩大市场份额,开展并购,占据有利地位。

所以,对于好的投资者来说,经济危机未见得是坏事,固然股价便宜是一个方面,另一个方面,是可以睁大眼睛,去发现那些目光长远能够安度甚至利用危机的企业。

如果仔细想想,似乎很没道理,作为我们每个人,很容易知道明天后天,下个礼拜,会干什么,会遇到什么事,却一定很难知道明天后年,十年之后,我们在干什么。那为什么,对于一只股票,或者说一个市场来说,基本有定论的是,短期非常难以预测,而长期而言,确定性却非常高呢?比如说,研究证明,长期而言,股票投资的收益率是比债券高几个百分点的确定性时间,经济长期向上的趋势也是非常确定的。

其实,这里有个混淆概念,因为短期预测与长期预测的标的不是一个东西。短期预测的是某一个具体时点的事情,比如说某天某时,而长期预测的却是一个滑动平均的均值,形象一些来说,短期预测5日均线,长期预测年线。

学过通信的人都知道,我们接收到的信号,或者说自然界的信号,都是有用信号与噪声的叠加,甚至有用信号本身还会被一个噪声一样的东西乘一下;对于长期投资者来说,基本上放弃了对叠加的白噪声的认识,白噪声怎么形成?就是大量统计特性相同的独立信号的加和,我们能看到他均值为0,方差多少,却永远无法知道下一个样值是什么?对于一个市场来说,你要投资的标的就是有用信号,叠加在其上面对其价格有影响的因素众多,比如市场情绪、参与者博弈、突发事件等等,所有这一切都是不可预知的,而且也应该放弃认识的,我无法知道每个样值是什么,但是我知道大量样值构成的集合就符合白噪声的统计特性,他均值一定为0,也就是说长期平均的信号一定等于有用信号本身,他方差一定,那么我就知道他以多大的概率依附与均值附近,当然,小概率事件一定会发生。长期投资就是选择样值的滑动平均,以滤除这个噪声。

说完了加性噪声,再说乘性噪声,加性噪声很好办,我们有非常简单的办法可以对付,就是长期平均;乘性噪声则不容易对付,这个乘性噪声对应市场的什么呢?他对应某个市场的特异性,比如说中国人永远跟美国人不一样,股市风格恐怕也不会完全一样;中国的地理历史很独特,中国经济也会不一样;中国股市的制度建设在可观的时间段内恐怕也不会跟美国一样。这些就是乘性噪声,靠滤波去除不掉的东西,正如很多人的观察,我们的股市这18年来的市盈率就是要高一些,中小板的市盈率就是比大盘高一些,如果一个投资者按照普遍真理,呵呵,预测了我们的市场或者某个公司的长期均值,会发现最终观测到的与其预测不一样,就是这些乘性噪声在起作用。当然,长期来看,这个乘性噪声也是有统计规律的,大可不必恐慌。

说完这个,再反过来说一下,短期因素未必如白噪声一般不可预测,长期均值未必是确定的,模型仅仅是模型而已,而且模型的构造本身就是一个统计意义上的概念,小至一个公司、一个投资者,大致一个国家、一个历史时期,都只是一个样值而已,我们永远无法见到真实信号本身,只能见到乔装打扮过的他,招摇过市,眩人耳目。那么,趋势投资者来说,未必不可为,因为噪声不白,也有其局部规律可供研究;长期投资者来说,未必可以不敬畏市场或者说未来,因为你只是一个样值而已,尔曹身与形俱灭,不废江河万古流。说起来,趋势投资者因为每天面对“白噪声”,虽然一直在努力去认识他,却早已被惊吓除了十八般武艺,止损、仓位、滚动,...,而长期投资者,尤其是不懂历史、不善思考的长期投资者,却容易信心满满,要小心做了那个消失的样值,而真正的长期投资者们,也早用安全边际等武器来对付那些不确定性。

说起来,两种投资者都对应人类的虚妄的信心和虚妄的恐惧。趋势投资者,对应人类对认识边界的虚妄信心,和对自己作为一个样本的虚妄的恐惧;长期投资者,对应人类某个个体总觉得自己是那个处于统计特性最中间的个体这么一个虚妄的信心,也对应人类对认识边界的虚妄的恐惧。就跟那个打井的语言一样,趋势投资者,忙着察地质、观天象、看别的打井人,从而不停的调整打井的位置;长期投资者,开着钻机,固执的认为自已一定能打到预测的那口井。都是样本的宿命,呵呵。

这就是混沌理论的现象!

十天以后,最高温度是多少?是否下雨?很难确定。但夏天的温度一定比冬天高,这是确定的。

以前常听人说:相比其房地产,国家不会太看重股市的,以此来佐证国家不会救市的论点。

粗听一下,好象很有道理,让股民知道股市不是经济的全部,炒股不是生活的全部。

但是后来,看世界各国紧盯股市的运行,并大力救市,才慢慢琢磨出一些味道来。股市的体容虽然比一定很大,影响却很强,以股市为中坚力量的一系列证券市场现在已经不再是简单依附于实体经济的“晴雨表”,进而将未来的财富在现在予以定价,打通了未来和现在的联系,以石油期货为例,去年石油期货扶摇直上的时候,尽管现货市场供需还算平稳,却也随着期货的走强而节节上涨,人们想了很多理由来解释石油期货的走强,比如认为“日本核电站检修”啊,“微量缺口的边际作用”啊,现在看来,一切都不过是投机资金的杰作。如果没有石油期货的煽风点火,石油现价市场的波动不可能有现在这么大。

所以,股市等证券化的资产定价市场,将未来与现在的财富融为一体,互相影响。所以,任何一个可观的经济体,都不会将证券市场等闲视之的。

2008年是充满了宏大叙事的一年,擅长纵横排闼的战略家们充实的一年。

反映在A股,是各个板块随指数无差别的坠落的一年。9月份之后,比较显眼的是深市与沪市的迥然不同的表现。后三个月,各个板块的表现也有了分别。此后的半年里,眼见是几乎没有悬念,各色的预测也渐渐失去了颜色。

然而,生活还要继续,生意也需要继续。泡沫固然皆大欢喜,衰退也是可乘之机。亢奋远去,恐惧消退,是时候勤勤恳恳工作啦。

牛市的时候,我曾经面临一个选择:买个股还是买基金,当时贴过一个图,发现持有中信、苏宁超越大盘、基金。

熊市来临,再贴一个。从2007年3月开始算起。

中信、苏宁可以获得几乎相同的收益,两年来~20%,年化收益~10%。超越大盘。

再看基金:

上面是从晨星筛选出来的2年来收益排名最高的一些基金,而同期晨星基金指数只能获得负收益。

再次验证,投资基金也只能获得平均收益。即使无管理的长期投资也能战胜时刻在管理仓位、积极调仓的基金。

当然,我不是在说无管理的长期投资最佳,也不是在说基金的管理选股等都是徒劳,我只是再说,投资基金只能获得平均收益。

有两个东西能说服我:一个是言之成立的逻辑,二是过往历史的经验。价值投资以理由一很容易说服了我,趋势投资中纷繁复杂的流派和近乎神语的解释,长久的让我难以理解。

我找到了上证指数从91年1月到07年11月的数据,用最简单的“均值”,“标准差”以及“自相关系数”的方法对K线、5~360日均线加以考察,有如下结论:

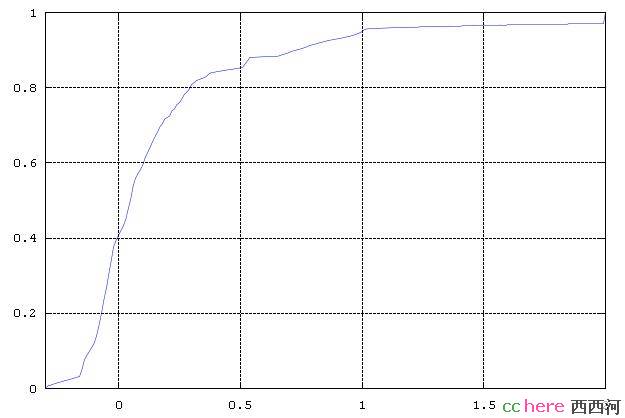

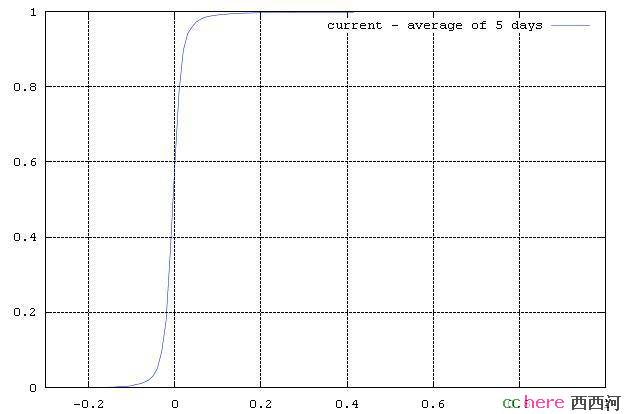

一、均线之差的分布(CDF曲线)

1.1 (120日均线-360日均线)/360日均线

均值=19.2%,标准差=43.7%,120日线低于360日线的概率是40%

结论:平均而言,120日线高于360日线19.2%,平均波动范围是+/-43.7%。

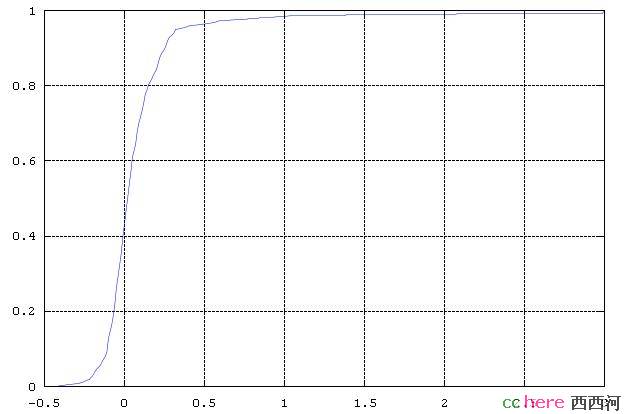

1.2 (30日均线-120日均线)/120日均线

均值=8.3%,标准差=33.5%,30日线低于120日线的概率是45%

结论:平均而言,30日线高于120日线8.3%,平均波动范围是+/-33.5%。

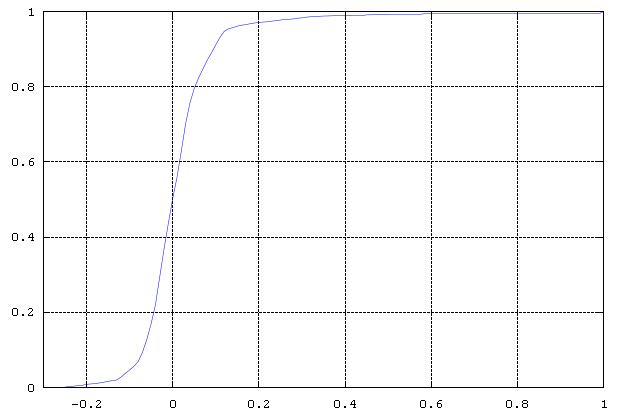

1.3 (5日均线-30日均线)/30日均线

均值=2.5%,标准差=22.6%,5日线低于30日线的概率是50%

结论:平均而言,5日线高于30日线2.5%,平均波动范围是+/-22.6%。

1.4 (K线-5日均线)/5日均线

均值=0.35%,标准差=7.5%,K线低于5日线的概率是55%

结论:平均而言,K线高于5日线0.35%,平均波动范围是+/-7.5%。

二、均线之差的自相关系数

过程不赘叙,结论有:(K线-5日均线)的自相关性在2日后就小于0.5;(5日均线-30日均线)这个曲线的自相关性在13日后就小于0.5;而(30日均线-120日均线)的自相关性在50日后就小于0.5;(120日均线-360日均线)的自相关性在360日后小于0.5。

可以这么解释:均线的运行是有趋势的,K线的周期平均为2天,5日线的周期平均为13天,30日线的周期平均为50天,120日线的周期平均为360天。

三、策略

以年化收益率作考察

3.1 基于120日线投资

这个可以认为是长期投资,投资周期平均为360天,通过(一)的结论,收益平均为19.2%*365/360~=20%。

3.2 基于30日线投资

这个可以认为是中期投资,投资周期平均为50天,通过(一)的结论,收益平均为8.3%*365/50~=60%。

3.3 基于5日线投资

这个可以认为是短期投资,投资周期平均为13天,通过(一)的结论,收益平均为2.5%*365/13~=70%。

3.4 基于K线投资

这个可以认为是超短期投资,投资周期平均为2天,通过(一)的结论,收益平均为0.35%*365/2~=64%。

3.5 风险考察

以上收益都是平均而言,但是每次策略决策都有风险,我们以上面说的波动范围/均值作为风险系数,可以发现,1~4的风险系数风别为2:4:10:20。缩小做出决策的区间,可以减少风险,但是相应的会减少收益。

对于我来说,长期投资和中期投资显然是比较好的选择。

以上只是指出了趋势策略存在的可能,并未给出任何具体策略...

以上只是统计分析,显然没有逻辑支撑...